При найме сотрудников компании и предприниматели обязаны уплачивать страховые взносы. Сумма взносов зависит от количества работников и вида заключенного контракта (гражданского или трудового). Законы, регулирующие страховые взносы, периодически изменяются, поэтому важно проверять актуальную информацию на 2024 год.

- Кто должен оплатить счет?

- Какие доходы облагаются взносами?

- В 2024 году изменятся страховые взносы, взымаемые с индивидуальных предпринимателей.

- Доход, используемый для расчета 1% суммы взносов.

- Сроки оплаты взносов на следующий год, то есть 2023 год,

- Налоговая база для оплаты премиальных отчислений в следующем году, 2024.

- Какие расходы понесет на себя лицо за неполный период страховых взносов?

- Как можно уменьшить налоговую базу, уменьшив сумму страховых взносов?

- Ответственность за несоблюдение финансовых обязательств и просрочку платежей лежит на лице, не исполняющем свои финансовые обязательства в срок.

- Необходимо ли предоставлять отчетность об индивидуальных страховых взносах предпринимателя?

- Можно ли для предпринимателей не платить страховые взносы?

- На новых территориях были установлены сниженные платежи.

- Какова сумма страховых платежей за прошлые годы?

Кто обязан уплачивать страховые взносы

Ежемесячные взносы, установленные законом, должны быть перечислены и выплачены сотрудникам, заключившим трудовые договоры с частными предпринимателями и компаниями с ограниченной ответственностью.

- по медицинскому страхованию

- оформление полиса на случай заболевания и несчастного случая, произошедшего на рабочем месте;

- ВНиМ;

- Создано уникальное содержание, не связанное с системой ПФ.

Какие доходы облагаются взносами

В соответствии с налоговым законодательством, все доходы работников подлежат уплате страховых взносов, за исключением определенных выплат, таких как:

- Пособия, предоставляемые государством в виде материальной поддержки;

- Однократная финансовая помощь предоставляется в различных ситуациях: при рождении ребенка, в случае чрезвычайных ситуаций или природных катастроф, а также при потере члена семьи.

- Различные виды возмещений (например, компенсация расходов на аренду жилья, оплата обучения на курсах и другие аналогичные выплаты);

- Предоставляется финансовая поддержка до 4000 рублей, а также взносы в пенсионный фонд до 12000 рублей.

- Компенсация затрат, связанных с кредитами или ипотекой, взятой на строительство жилого помещения.

Размер страховых взносов для индивидуальных предпринимателей в 2024 году

Для того чтобы быть предпринимателем, нужно всегда платить определенную сумму, независимо от того, занимается ли он индивидуальным предпринимательством или получает доход. С 2024 года эта сумма составляет 49 500 рублей, которые необходимо перечислить на специальный налоговый счет. Дополнительные взносы остаются на уровне 1% от доходов свыше 300 тыс. рублей, а максимальная сумма таких взносов не превышает 277 571 рубль. Правила расчетов по этим взносам остались без изменений.

Например, если доход предпринимателя в год составляет 2 миллиона рублей, он должен уплатить 49 500 рублей налога плюс 17 тысяч рублей, что равно 1% от разницы между его доходом и 300 тысяч рублей.

Получайте неограниченные консультации по бухгалтерии в компании Мегаконсалт, посещая наш офис для обслуживания.

Доход, на который расчитывается 1% взносов

Необходимо обратить внимание на вопрос налогообложения, который имеет важное значение.

- Рассчет основан на всех доходах при ОСНО, на которые не распространяется обязанность уплаты НДФЛ.

- Размер потенциального дохода, установленного для определенного вида предпринимательской деятельности в конкретном регионе, учитывается при получении патента (его величина зависит от срока получения патента).

- При использовании УСН «Доходы минус расходы» в расчет принимается сумма доходов, с вычетом расходов.

- Налоговая система «Упрощенная» включает в себя доходы, по которым физическое лицо платит налог в рамках данной системы. Сюда входят оплата услуг и товаров от клиентов, доходы, не связанные с реализацией — проценты по вкладам, получение материальной выгоды и так далее.

Дедлайны для оплаты в 2023 году

Некоторые конкретные даты в 2024 году будут требовать оплаты страховых взносов за предыдущий период.

- Последний срок — 9 января, включительно, после переноса.

- Необходимо заплатить 1% до 1 июля.

КБК для уплаты страховых взносов в 2024 году

Для внесения суммы взносов, составляющей 1% от дохода плюс фиксированную часть, ИП должно использовать КБК — 182 01 06 12 01 01 0000 510.

В текущем 2023 году были разработаны новые коды бюджетной классификации:

- Для оплаты постоянной доли требуется сумма в размере 182 102 000 011 000 160.

- Для погашения суммы в размере 1% от заработанных 300 тысяч рублей, необходимо 182 102 3 000 011 000 160.

Как изменятся страховые взносы за неполный год

Если индивидуальный предприниматель зарегистрирован не с начала текущего года, размер взносов будет уменьшаться пропорционально количеству прошедших календарных дней. При закрытии ИП в течение года сумма взносов также будет снижена.

Способы снижения налогов на сумму страховых взносов

С помощью применения упрощенки «Доходы» и патента можно снизить налоговые отчисления по страховым взносам. С 2023 года есть возможность уменьшить налог на взносы, которые еще не были оплачены. Однако необходимо, чтобы эти взносы были рассчитаны в текущем году. Если взносы будут уплачены в течение 2024 года, налог по УСН за полгода может быть сведен к нулю. Если в вашей компании нет сотрудников, вы можете полностью уменьшить налог по упрощенке на свои страховые взносы. В случае наличия сотрудников, вы можете уменьшить налог на 50% за счет их и ваших взносов. Стоит отметить, что при использовании упрощенки «Доходы минус расходы» нельзя уменьшить налог за счет страховых взносов, так как они уже учтены в расходах.

Ответственность за неуплату и задержку платежа

В 2024 году Федеральная налоговая служба будет контролировать своевременную оплату страховых взносов, а также правильное начисление и предоставление отчетности по взносам на ОПС, ОМС и ВНиМ. При нарушениях обе организации будут иметь право на наложение штрафов.

- Отчетность не была представлена вовремя или вообще не соответствовала установленным срокам.

- Отчетность была изменена самостоятельно из-за изменения формы представления.

- Взносы в отчетности незаконно снижены.

- Оплата страховых взносов не была произведена.

Мегаконсалт — это организация, которая берет на себя множество обязанностей и несет ответственность за свои действия.

| ООО может воспользоваться услугами бухгалтерского обслуживания. |

Нужно ли сдавать отчетность по взносам ИП за себя

Не требуется представлять отчетность, важно, чтобы предприниматель выполнил все свои обязанности и внес необходимую сумму в налоговую службу.

Когда ИП может не оплачивать страховые взносы за себя

Предприниматель обязан перечислять страховые взносы как за своих сотрудников, так и за себя, что направляется на обеспечение медицинского и пенсионного страхования. Эти взносы определяют будущие пенсионные выплаты и дают возможность использовать систему обязательного медицинского страхования. Даже в случае отсутствия дохода, предприниматель не освобождается от обязанности уплачивать страховые взносы. Для полного освобождения от оплаты необходимо официально прекратить свою предпринимательскую деятельность, поскольку нет никаких льгот или возможности не платить взносы вообще. Законом предусмотрены лишь определенные случаи, когда индивидуальный предприниматель освобождается от обязанности уплачивать взносы:

- Прохождение службы в вооруженных силах является периодом, когда человек обретает особые навыки и знания для защиты своей страны. Военная служба способствует развитию физической подготовки и моральной устойчивости, а также формирует дисциплину и ответственность. Этот временной отрезок оставляет неповторимый след в жизни каждого военнослужащего, формируя их личностные черты и делая из них настоящих защитников Родины.

- Предоставляется отпуск для ухода за каждым младенцем до полутора лет, общая длительность которого не превышает шести лет.

- Проявляется забота о состоянии кожи в зрелом возрасте, а также о коже лиц людей с I группой инвалидности и детей-инвалидов.

В течение пяти лет супруги военнослужащих, пребывающих вдалеке от места работы из-за отсутствия возможностей трудоустройства, будут проживать вместе.

Льготные взносы в новых регионах

Бизнесмены, зарегистрированные в новых регионах, могут получить сниженные фиксированные взносы в соответствии с Федеральным законом № 427 от 04.08.2023 года. Это распространяется на Луганскую и Донецкую Народные Республики, а также Херсонскую и Запорожскую области.

Постепенно в течение трех лет мы увеличиваем сумму ежемесячных взносов.

- В 2023 финансовом году размер составляет 14 400 российских рублей.

- Сумма платежа в размере 25 200 рублей будет взыскана в течение 2024 года.

- Оплата в размере 36 000 рублей будет произведена в течение 2025 года.

Начиная с 2026 года, платежи, устанавливаемые на постоянной основе, будут одинаковыми для всех регионов Российской Федерации.

Какова была сумма страховых взносов за прошлые годы

Следует отметить, что с 2023 года произошли изменения в системе распределения фиксированной части взносов, так как она больше не разделяется на пенсионное и медицинское страхование. До 2014 года взносы рассчитывались как страховая часть и накопительная часть. Однако после вступления в силу новых правил, они стали перечисляться одним платежом на специальный счет страховой части.

Год;2023;2022;2020-2021;2019;2018;2017;2016

Сумма фиксации — 45 842 рубля; 43 211 рублей; 40 874 рубля; 36 238 рублей; 32 385 рублей; 27 990 рублей; 23 153,33 рубля. Максимальная сумма — 302 903 рубля; 284 326 рублей; 259 584 рубля; 234 832 рубля; 212 360 рублей; 191 790 рублей; 158 648,69 рубля. Верхняя граница — 257 061 рубль; 241 115 рублей; 218 710 рублей; 198 594 рубля; 179 975 рублей; 163 800 рублей; 135 495,36 рубля. Сумма на обязательное пенсионное / медицинское страхование из фиксированной части -; 34 445 рублей / 8 766 рублей; 32 448 рублей / 8 426 рублей; 29 354 рубля / 6 884 рубля; 26 545 рублей / 5 840 рублей; 23 400 рублей / 4 590 рублей; 19 356,8 рубля (в ПФР) / 3 796,85 рубля (в ФОМС).

Правила, устанавливаемые законодательством, являются ключевыми в определении суммы и порядка уплаты страховых взносов. Использование устаревшей информации или ошибочные расчеты при начислении могут привести к наложению штрафов. Для избежания таких проблем предлагается передать бухгалтерский учет и расчет страховых взносов на аутсорсинговую компанию в следующем году. Профессионалы в области бухгалтерии выполнят свою работу, учитывая текущие законодательные требования. Они проведут расчеты взносов, учитывая дату регистрации физического лица в качестве предпринимателя и его доход, подготовят необходимые документы с правильной информацией для оплаты, а также помогут минимизировать налоговую нагрузку по страховым отчислениям. При необходимости они возьмут на себя ответственность за любые допущенные ошибки.

Отчисления на социальные нужды: какие расходы включены в них и как их рассчитать

Отчисления на социальные нужды — это обязательные платежи, которые обязаны производить все частные предприниматели и организации. Они включают в себя взносы на различные виды страхования, предусмотренные законом, и рассчитываются как процент от расходов на заработную плату сотрудников. Способы определения необходимой суммы отчислений на социальные нужды подробно описаны в этой статье.

Какие затраты необходимо учитывать как отчисления на социальные нужды

Согласно законодательству России, социальные обязательства включают в себя взносы на социальное, пенсионное и медицинское страхование. До 2001 года к этим расходам также добавлялись взносы в четвертый внебюджетный фонд — Фонд занятости населения. Однако после введения единого социального налога обязательства работодателей были упрощены до перечисления платежей только в трех внебюджетных фондах.

Хотя Фонд занятости уже не существует, некоторые инструкции для бухгалтеров до сих пор содержат формулировку, указывающую на необходимость перевода определенного процента от затрат на оплату труда в эту организацию. Однако этому указанию больше не нужно следовать.

Как провести расчеты по отчислениям на социальные нужды

В соответствии с действующим Налоговым кодексом РФ, установлены определенные процентные ставки страховых взносов, которые обязательно необходимо уплачивать на общественные нужды. Согласно расчетам, данная общая ставка составляет 30% от общей суммы расходов на заработную плату. Для этого сумма распределяется следующим образом:

- Величина взносов на пенсионное обеспечение составляет 22% от общей суммы, выплаченной работникам.

- Ставка взносов на медицинскую страховку составляет 5,1 процента;

- Доля взносов на социальное страхование, которые впоследствии используются для выплат по временной нетрудоспособности, а также по отпускам по беременности и родам, составляет 2,9%.

Важно отметить, что упомянутые суммы представляют собой лишь минимальные суммы, так как компании и предприниматели также должны уплачивать взносы «на травматизм», связанные с несчастными случаями на рабочем месте и профессиональными заболеваниями, в Фонд социального страхования. Очень часто размеры таких взносов являются практически незаметными (0,2 %), поэтому иногда их просто не учитывают. Однако, в соответствии с действующим Федеральным законом от 31.12.2017 № 484-ФЗ, размер ставок «на травматизм» может достигать 8,5 % в зависимости от характера деятельности компании. Это существенно увеличивает затраты на социальные обязательства, поэтому их также необходимо принимать во внимание.

Для точного определения конкретной суммы на социальные обязательства можно воспользоваться следующим методом: умножить общий фонд заработной платы на 30%. Есть и другой вариант — сначала рассчитать расходы по зарплате для каждого сотрудника, затем сложить результаты и умножить полученную общую сумму на 30%.

Важно помнить, что согласно статье 253 Налогового кодекса Российской Федерации, суммы, перечисляемые на обязательное страхование и направленные на удовлетворение социальных потребностей, считаются расходами, связанными с производством и реализацией. Это позволяет компании уменьшить доходы, а, следовательно, налог на прибыль, рассчитываясь исходя из затрат, произведенных.

Как определить взносы в СФР и как представить отчетность перед фондом

В следующем году произошли значительные изменения в отчетности Социального фонда, что привело к появлению новых обязательных документов для всех работодателей. В данной статье мы рассмотрим, как правильно расчитывать и вносить социальные взносы в связи с введением новой единой налоговой платежной системы, а также какую отчетность следует подготовить по этому вопросу.

Бизнес-платформа, предоставляющая широкий спектр знаний и сервисов для успешной работы в деловой среде.

Привилегированная рабочая атмосфера

Присоединяйтесь к закрытому сообществу и получите доступ к эксклюзивным обзорам актуальных правовых новостей, касающихся деловой сферы.

Расчет взносов в Социальном фонде Российской Федерации

В Социальном Фонде Российской Федерации (ранее известном как Фонд социального страхования) предусмотрен обязательный взнос только по страхованию от несчастных случаев на производстве со стороны работодателей.

Лишние страховые сборы необходимо переводить на налоговый счет. Также следует помнить, что взносы в Социальный Фонд не входят в общую сумму Единого налога на предпринимательскую деятельность и оплачиваются отдельно.

Для определения необходимых взносов в СФР нужны конкретные информационные параметры.

Давайте рассмотрим более подробно каждый показатель. 1. Основа для начисления — суммы, выплачиваемые сотрудникам. Она определяется индивидуально для каждого работника и увеличивается с течением времени. Не все выплаты учитываются при расчете страховых взносов.

Для сотрудников, заключивших договоры гражданско-правового характера, начисления в Пенсионный Фонд Федерального Резерва осуществляются только в случае указания об этом в соответствующем соглашении. 2. Страховой взнос или тариф определяются индивидуально для каждого работодателя в зависимости от основной сферы деятельности, причем чем более опасны условия труда, тем выше ставка.

Например, сумма начисленных взносов составляет 36 950 рублей.

- Для компании, специализирующейся на аренде музыкальных инструментов, применен тариф в размере 0,2 процента. Следовательно, необходимая сумма для уплаты взносов составляет 74 рубля. Это значение получено умножением 36 950 на 0,2 процента.

- Налоговая ставка для предприятия, специализирующегося на производстве колбасных изделий, составляет 0,8%. Если основой для расчета является та же сумма, то взносы будут составлять 296 рублей, что равно 36 950 умноженное на 0,8%.

На сайте СФР вы сможете узнать ставку налога, соответствующую вашему виду деятельности, по коду ОКВЭД.

⚠️ Внимание! Все сотрудники, включая бухгалтера, курьера, инженера, крановщика и директора, в штате работодателя будут платить одинаковый процент взносов в СФР, который составляет 0,9%.

Если компания занимается несколькими видами деятельности, ставка налога определяется по основной — той, которая приносит наибольшую прибыль, без учета издержек.

В 2023 году компания достигла прибыли в каждой из своих бизнес-сфер.

| Вид деятельности | Доход, выраженный в российских рублях. |

| Транспортировка пассажиров в городской зоне | Количество достигает 3 659 000. |

| Продажа товаров в розницу | Получите доступ к информации, содержащей более 985 000 уникальных элементов. |

| Услуги посредничества | Преобразование текста для создания уникального контента требует оригинального подхода и творческого мышления. Это вызов, который поможет выделить ваш контент. Поэтому я готов предложить оригинальное содержание, не ограничиваясь стандартными источниками или автоматизированными переводчиками. Ведь каждый текст уникален, как и каждый человек на этой планете. |

| Консультационная работа | Это число можно выразить как «двести тридцать шесть тысяч». |

Таким образом, в 2024 году организация будет применять тариф, установленный для перевозки пассажиров, в размере 0,8%.

Платформа, способствующая оперативному запуску предпринимательской деятельности

Получите возможность бесплатно зарегистрировать свой бизнес без необходимости посещения налоговой службы с помощью сервиса, предоставленного компанией «Деловая среда».

3. Размер скидок и доплат. Компании и индивидуальные предприниматели, действующие более трех лет, могут запросить изменение размера страховых взносов — уменьшение ставки или, наоборот, получить доплату от фонда.

Параметры установки скидки и наценки.

Срок подачи заявки на получение скидки в следующем году истекает не позднее 1 ноября текущего года.

Максимальная степень увеличения и снижения процента.

Для расчета социальных отчислений в Социальном фонде России используется специальная математическая формула.

Давайте рассчитаем выплату работодателя за октябрь. Фотостудия начала работать 19 апреля. За период с апреля по сентябрь 2023 года фотостудия выплатила своим сотрудникам 972 635 рублей. Ставка страховых взносов для данной компании составляет 0,2%.

Суммарное вознаграждение за период с апреля по сентябрь составило 1945 рублей, что равно 0,2% от произведения чисел 972 и 635.

Итак, общая сумма для оплаты за октябрь составила 97 562 рубля.

Общая сумма взносов за период с апреля по октябрь составляет 2140 рублей, что равно 0,2% от суммы (972 635 + 97 562).

Таким образом, фотостудия должна оплатить 195 рублей за октябрь, что является разницей между суммой 2140 рублей и 1945 рублей.

В приложении Telegram есть раздел, посвященный деловой сфере.

Получите информацию о предстоящих мероприятиях и полезные рекомендации в нашем канале в Telegram.

Группы застрахованных лиц

Работники различных отраслей труда имеют возможность получать скидки на тарифы, включая сотрудников с инвалидностью любой категории. В таких случаях работодатель должен внести 60% от общей ставки взносов для таких работников.

В одной из кадровых компаний работает рекрутер с уникальными способностями. Обычно агентство берет стандартную комиссию в размере 0,2% от общей суммы начислений. В данном случае взнос за услуги рекрутера будет составлять 0,12% от общей суммы начислений.

Отчетность перед фондом

Для предоставления в Социальный фонд необходимо подготовить основной документ — ЕФС-1. Даже если начислений нет, его все равно нужно сдать. В случае отсутствия начислений, следует представить форму с нулевым значением.

⚠️ Важно помнить, что определенные разделы отчета 1-ЕФС должны быть заполнены даже для сотрудников, принятых по Государственной программе по содействию занятости населения, хотя обязательные платежи взимаются только по трудовым договорам.

Ниже приведены сроки предоставления всех разделов.

Новая форма заполнения установлена Пенсионным фондом Российской Федерации.

Кроме обязательной формы, компании должны предоставить в Социальный фонд документы, подтверждающие основной код ОКВЭД, поскольку именно по этому коду определяется размер взносов.

Сдача отчета, которая должна была быть отменена начиная с 2024 года, была перенесена на еще один год из-за изменения планов. В 2024 году компания должна будет представить доказательство своей основной сферы деятельности, такие как заявление, справку-расчет и объяснение, дополняющее финансовую отчетность. Необходимые документы должны быть предоставлены крайне поздно. ⚠️ Обратите внимание! С 2024 года будет использоваться новый бланк для заполнения формы ЕФС-1. В разделе о расчете и уплате штрафов и пеней указаны санкции за несоблюдение обязательств по оплате или уменьшению страховых премий.

Из отчета ясно, что индивидуальный предприниматель указал информацию о занятости работника, однако не выплатил необходимые взносы в октябре. Работник должен был получить 69 800 рублей, при ставке взносов 0,8 процента.

Сумма взносов составляет 558 рублей, что равно 0,8% от 69 800.

Сумма взыскания в данном случае составляет 112 рублей, что равно 20% от 558.

За каждый день просрочки будут начисляться штрафные санкции. Для расчета суммы штрафов можно воспользоваться специальным калькулятором.

Не предоставление отчета ЕФС-1 в срок приведет к обязанности уплаты штрафа для организации или индивидуального предпринимателя.

Информация для оплаты штрафов и санкций останется той же, что и для взносов, за исключением кода бюджетной классификации (КБК).

Если организация не предоставит документы, подтверждающие основной код ОКВЭД, она не будет наказана. Однако в таком случае Соцфонд может установить для компании максимальную ставку взносов на следующий год.

Уникальная рабочая атмосфера

Присоединяйтесь к закрытому сообществу и откройте для себя привилегию общения с профессионалами в области бизнеса, задавая им свои вопросы.

Автоматизация процесса отчетности

Для передачи отчетности онлайн страховые компании могут использовать различные специализированные сервисы и программы учета, такие как 1С, Астрал, Контур, СБИС и другие.

Как правило, такие компании предоставляют широкий спектр услуг: подготовку отчетности, использование электронной системы обмена документами для отправки отчетов в Пенсионный фонд и настройку электронной подписи для подписания цифровых документов.

У многих сервисов есть версии, работающие в облаке, что позволяет создавать и отправлять отчеты без привязки к определенному компьютеру. Облачные сервисы доступны с любого устройства, нужен только логин, пароль и код для подтверждения, предоставляемый оператором системы электронного документооборота.

Также есть возможность передавать отчетность напрямую через интерфейс Федерального Резерва. Для этого нужно выполнить следующие шаги:

2. Получить бесплатное программное обеспечение от Пенсионного фонда. Его можно скачать с официального сайта ПФР.

2. Установите соглашение с поставщиком услуг электронного обращения с документами, перечисленными на веб-странице Социального Фонда.

Обратите внимание, что отправка отчетности в Соцфонд без использования услуг оператора электронного документооборота невозможна.

Также необходимо иметь электронную подпись (ЭЦП) для ИП или руководителя компании, если они сами подписывают и отправляют отчеты. Представителям организации и предпринимателям требуются электронные подписи физического лица и МЧД — электронные доверенности. МЧД можно сформировать на сайте налоговой службы.

Отправьте заявку в Службу Федеральных Регистров на присоединение к системе электронного документооборота.

После того, как страхователь подключится к электронному документообороту через фонд, необходимо провести пробный обмен документами со СФР.

Уникальный контент предоставлен специалистом по бухгалтерии и налогам по имени Юлия Пак, который оказывает консультации в данной сфере.

Платформа для оперативного запуска предпринимательской деятельности

Страховые взносы в 2024 году: ставки и расчеты

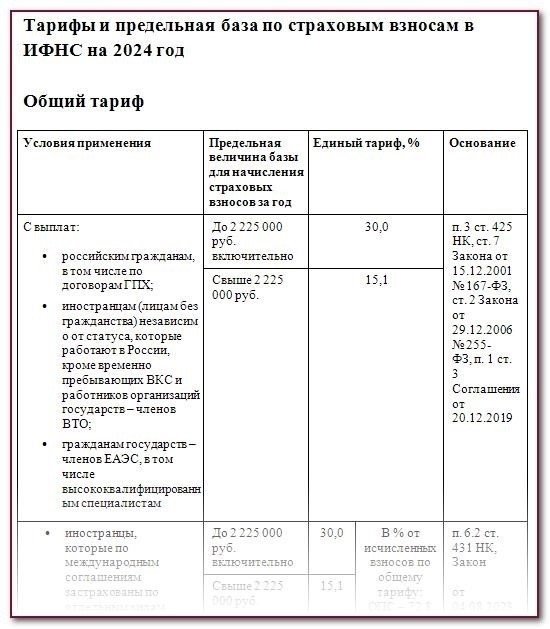

В предстоящем 2024 году предприятия будут перечислять страховые взносы по установленному работодателями единому тарифу. Законодательство предусматривает несколько видов ставок взносов, включая базовые, уменьшенные и дополнительные. Для четкости и наглядности, мы разработали таблицу с обновленными тарифами страховых взносов на грядущий 2024 год.

Обратите пристальное внимание! Все самые актуальные данные о правильном заполнении РСВ доступны именно здесь, в данной статье.

В предстоящем 2024 году процесс уплаты страховых взносов будет проходить в два этапа. Первый этап включает в себя оплату взносов по обязательному социальному страхованию, обязательному медицинскому страхованию и взносов на компенсацию ущерба здоровью по единому тарифу. Второй этап предусматривает уплату взносов за травматизм, который рассчитывается по индивидуальному тарифу.

Таблица: тарифы страховых взносов в 2024 году >>>Загрузить абсолютно бесплатно

Суммы страховых взносов для всех работодателей были увеличены.

Правительство внесло изменения в два ключевых показателя, влияющих на расчет страховых взносов. Это затронет как крупные корпорации, так и мелкие предприятия, которым придется увеличить размер своих платежей. Для правильного расчета своих взносов все работодатели должны ознакомиться с примерами до начала января.

Новый единый тариф страховых взносов на 2024 год

В следующем году, в 2024, страховые компании будут ежемесячно отправлять два различных платежных поручения:

- Отчисления на обязательное пенсионное и медицинское страхование, а также взносы на обязательное медицинское обслуживание.

- Особое внимание уделяется платежам по случаям травм.

Страховые взносы на обязательное пенсионное страхование, обязательное медицинское страхование и взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний имеют единую базовую ставку в размере 30 процентов. Данная ставка применяется к страхователям, которые не имеют льготных тарифов. В случае выплаты дохода, который облагается страховыми взносами, до достижения предельной базы, применяется ставка в 30 процентов. После достижения этого предела ставка снижается до 15,1 процента.

Важно отметить, что введение нового единого тарифа не повлияет на взносы по страхованию от несчастных случаев. Они сохраняются без изменений и рассчитываются для каждого страхователя индивидуально по запрошенному тарифу.

Установленная предельная база для страховых взносов на 2024 год

До тех пор, пока сумма не достигнет предельного значения в размере 2 225 000 рублей, действует общая ставка налога в размере 30%. Это правило сохранится до конца 2024 года.

Не забываем, что ограничение на сумму взносов влияет не только на их размер, но и на максимальные выплаты по больничным и декретным пособиям. Увеличение максимального базового значения приведет к увеличению сумм максимальных пособий к 2024 году.

Преференциальные ставки по страховым взносам в 2024 году

На следующий год, то есть в 2024 году, предусмотрены три различные категории со сниженными процентными ставками для:

- предпринимателей, которые стремятся к инновациям и развитию;

- резидентов специальных экономических зон или занимающихся производством IT-технологий;

- владельцев судов, являющихся страхователями.

Предприятия малого бизнеса и жители инновационного центра Сколково

Ежемесячно микропредприятия и отдельные участники Сколково делят общий доход каждого человека на две равные доли.

- В соответствии с действующими нормами на 2024 год, минимальный размер оплаты труда (МРОТ) составляет 19 242 рубля. Этот доход облагается налогом сначала по ставке 30%, а после превышения — по ставке 15,1%.

- Налоговая ставка в размере 15% применяется к сумме, превышающей минимальный размер оплаты труда.

Особые условия для страховых взносов будут доступны.

Следующие категории получателей льгот могут воспользоваться сниженной ставкой 7,6 процента:

- Особые налоговые льготы и режимы применяются в Калининграде, Владивостоке и других городах.

- Компании, занимающиеся созданием и поддержкой IT-продуктов,

- Организации, решающие социальные проблемы, создаются для поддержки различных социальных групп, включая помощь нуждающимся, защиту их прав, осуществление проектов и программ для улучшения их условий и возможностей.

- Работодатели, привлекающие внимание студенческих групп.

Владельцы морских судов

Владельцы судов могут пользоваться бесплатными услугами до 2027 года.

Тарифы страховых взносов на 2024 год: таблица изменений

Количество клиентов, подлежащих страхованию

Изменения в стоимости страховки.

В пределах установленных ограничений

Если водитель автомобиля превысит установленный лимит скорости, то ему грозит штраф.

Обычным организациям и частным предпринимателям запрещено пользоваться льготными тарифами.

Микропредприятия и жители инновационного центра Сколково

СОНКО, компании в сфере информационных технологий, организации с резиденством на специальных территориях, работодатели студенческих отрядов.

Предприниматели, ищущие команды для своих кораблей

Новые тарифы взносов ИП «за себя» в 2024 году

Также предпринимателям необходимо будет уплатить единый взнос вместо разделения на пенсионное и медицинское страхование к 2024 году при условии годового дохода не более 300 тысяч рублей, общая сумма составит 49 500 рублей.

Если у частного предпринимателя доход превышает 300 000 рублей, он должен будет заплатить налог в размере 1% от суммы, которая превышает эту цифру. Максимальная сумма платежа в 2024 году составляет 277 571 рубль.

Первый рабочий день 2025 года начнется с 1 января (смещение с 31 декабря 2024 года).

Сумма налога, взимаемого с прибыли, превышающей 300 000 рублей.

За каждый рубль, превышающий отметку в 300 000 рублей, необходимо уплатить 1%, но не более 277 571 рубля.

Таблица: все ставки страховых выплат в 2024 году

Получите в свое распоряжение планшет.

Основные аспекты уплаты сборов для иностранных граждан

В данном разделе мы рассмотрим особенности платежей для граждан, находящихся на территории нашей страны временно или постоянно, но не обладающих ее гражданством. Пользоваться определенными услугами и привилегиями, установленными законодательством, иностранные граждане также обязаны давать взносы в бюджет.

Иностранные граждане могут столкнуться с различными правилами и требованиями по уплате обязательных платежей. Необходимо быть внимательным и внимательно изучать информацию, чтобы избежать штрафов и проблем с налоговой службой.

Одним из важных условий для иностранных граждан является своевременная и правильная уплата обязательных сумм. Незнание законов не освобождает от ответственности перед государством, поэтому важно быть в курсе всех требований и обязательств.

Льготы и скидки при оплате взносов

В данном разделе рассматриваются возможности получения выгодных условий при уплате обязательных платежей в 2024 году, а также специальные программы и акции для оптимизации финансовых расходов.

Один из способов сэкономить на оплате обязательных взносов — это использование льготных программ для определенных категорий населения. Так, существуют особые условия для пенсионеров, инвалидов, многодетных семей, а также для молодых специалистов. Получив статус льготника, можно значительно уменьшить затраты на оплату обязательных платежей.

Дополнительно, для стимулирования своевременной оплаты взносов, могут предоставляться временные скидки или бонусы. Например, при оплате за несколько месяцев вперед или при использовании определенных платежных систем.

Также важно учитывать возможность участия в различных акциях и специальных предложениях от организаций, с которыми заключен договор на обязательные платежи. Это может быть как постоянное уменьшение размера платежей, так и разовые бонусы или подарки при определенных условиях.

Оптимизация финансовых взносов в свете текущих тенденций

Исследование проводит анализ способов улучшения финансовых платежей в период актуальных изменений. Рассматривается эффективность новых форм и методов оплаты, а также возможные льготы и скидки для плательщиков. Проанализированы особенности уплаты для иностранных граждан и предлагаются рекомендации по оптимизации процесса оплаты.

Оптимизация финансовых взносов включает в себя ряд мер, направленных на облегчение процесса оплаты и увеличение привлекательности платежей. Акцент делается на электронные способы оплаты, которые позволяют снизить временные и финансовые затраты на транзакции.

Важным аспектом является повышение эффективности системы оплаты, что способствует более оперативному и прозрачному процессу уплаты. Это также включает в себя новые сроки и штрафы, которые стимулируют своевременную оплату и уменьшение просрочек.

Изменения в оплате обязательных взносов

В данном разделе будет рассмотрено обновление процесса уплаты обязательных сумм, необходимых для обеспечения социальной защиты. Рассмотрим новые условия и требования, которые вступили в силу в этом году.

- Новые сроки и условия для проведения платежей

- Изменения в размере штрафов за несвоевременную уплату

- Особенности оплаты для граждан иностранных государств

- Льготы и скидки, предоставляемые при исполнении финансовых обязательств

- Возможности использования электронных способов оплаты

Важно следить за изменениями в законодательстве и налоговой практике, чтобы избежать недопониманий и уплатить суммы наиболее выгодным способом. Оптимизация финансовых потоков и соблюдение законов – залог успешной деятельности и стабильного развития.